长久以来

,一提到间接转让中国居民企业股权的所得税问题时,大家首先可能都会想起耳熟能详的“698号文”(即《国家税务总局关于加强非居民企业股权转让所得企业所得税管理的通知》(国税函〔2009〕698号))和其后的“7号公告”(《国家税务总局关于非居民企业间接转让财产企业所得税若干问题的公告》(国家税务总局公告2015年第7号))。但其实前述规定主要都是为了处理非居民企业所得税的问题,针对非居民个人间接转让中国居民企业股权的所得税暂时还没有非常明确且有针对性的规定和要求。而这常常也给实践操作带来一定的不确定性。

一、非居民个人股权转让的一般规定

1. 非居民个人的判断

《个人所得税法》(2018年修订,修订后称新《税法》,修订前称旧《税法》)将个人区分为“居民个人”和“非居民个人”。新《税法》第1条规定,在中国境内无住所又不居住,或者无住所而一个纳税年度内在中国境内居住累计不满一百八十三天的个人,为非居民个人。

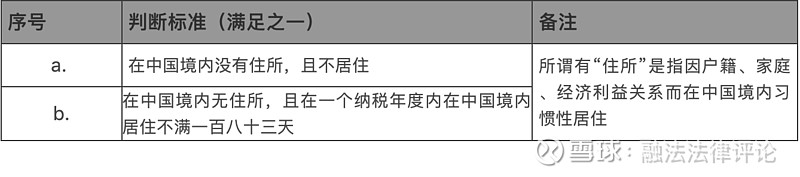

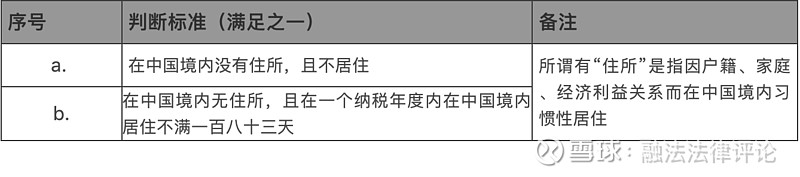

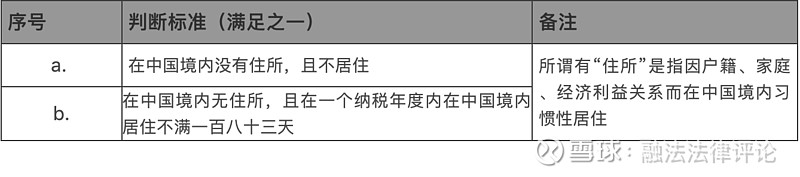

依照该规定,满足以下条件之一的自然人,可判定为“非居民个人”:

2. 非居民个人转让股权的要求

区分居民个人和非居民个人的目的之一在于区分二者的税收征缴范围以及税收征管要求。对于非居民个人的纳税范围可参考新《税法》第1条规定,即对于非居民个人,应当就其在中国境内取得的所得缴纳个人所得税。

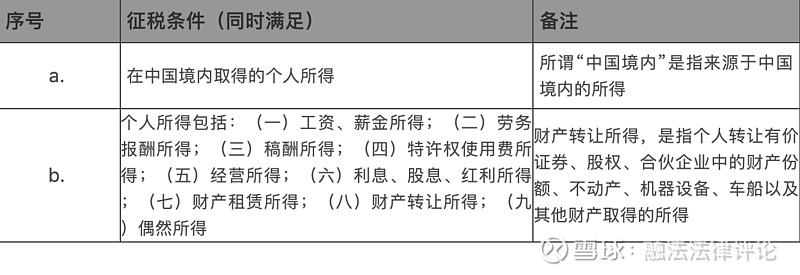

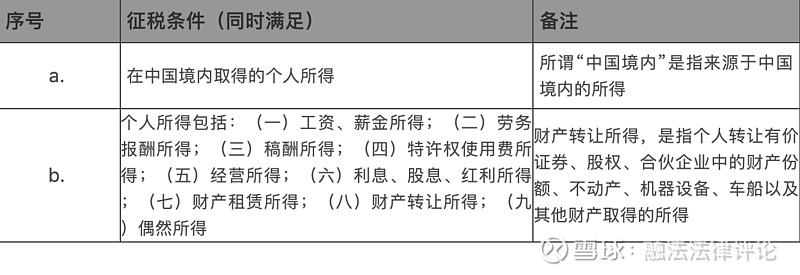

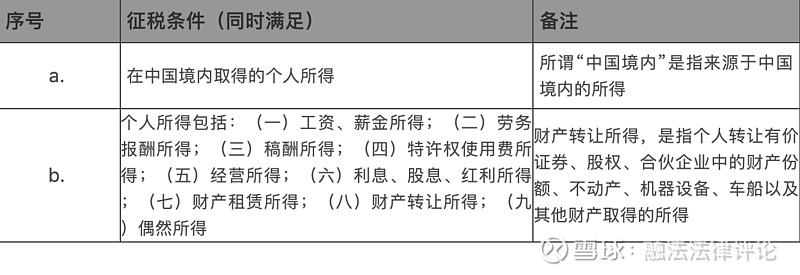

依照前述规定,以及新《税法》第2条对“个人所得”的列举,非居民个人应就同时满足以下条件的个人所得缴纳个人所得税:

基于上述规定,如果非居民个人转让中国境内企业股权,应当按照“(八)财产转让所得”,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额缴纳个人所得税。

二、非居民个人间接转让中国境内企业股权的纳税要求

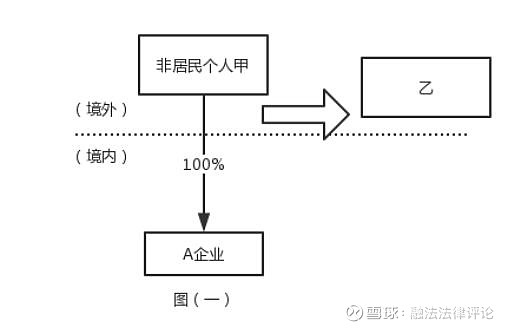

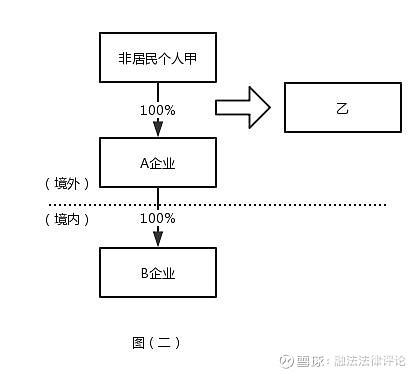

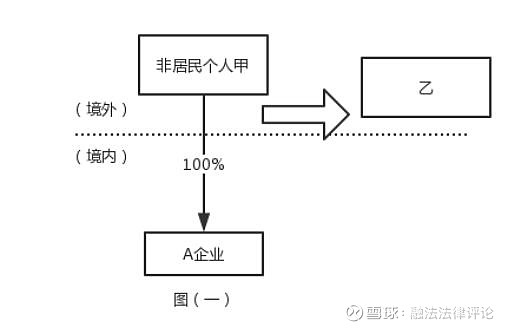

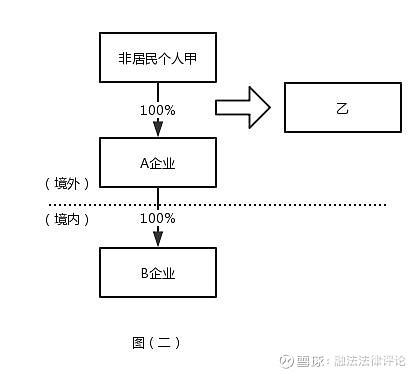

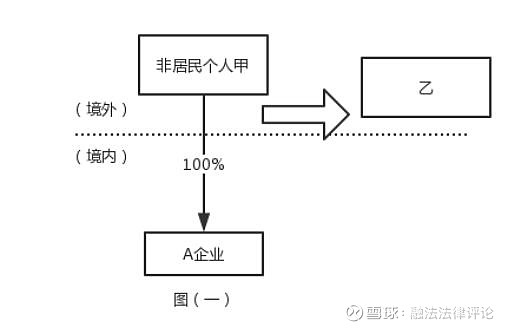

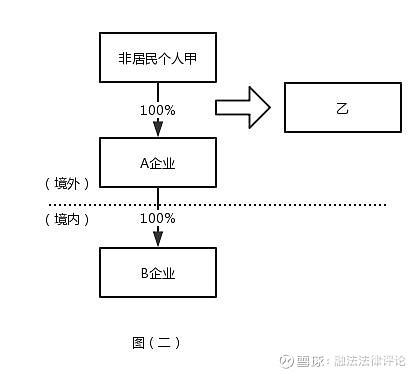

实践操作中,出于不同的考虑(例如,税收筹划等),非居民个人可能直接持有中国境内企业的股权(例如,非居民个人甲持有境内A企业100%股权,后甲将A企业的股权转让给乙,那么甲应当按照相关要求,就该股权转让收入缴纳个人所得税。如下图(一))也有可能间接持有中国境内企业的股权(例如,非居民个人甲持有境外A企业100%股权,A企业持有境内B企业100%股权,甲将A企业的股权转让给乙。如下图(二),以下简称“特殊情形”),针对不同的情形,是否同时应当按照要求就转让前述股权缴纳个人所得税?

事实上,通常认为依照新《税法》第2条规定,认定非居民个人转让股权应缴纳个人所得税应限于直接转让中国境内企业股权的情形(可参考《〈中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定〉及议定书条文解释》第十三条第五款规定,新加坡居民转让中国居民公司或其他法人资本中的股份、参股、或其他权利,在一般情况下(除滥用情形外)是指直接转让情形);对于特殊情形下的间接转让股权,由于该股权转让行为并未发生在中国境内,一般认为不需要向中国境内税务机关申报缴纳个人所得税,而应当由股权转让发生地的税务机关按照当地的税法规定征缴。

具体到上述二种情形,图(一)所示情形中的甲应就其转让A企业股权向境内A企业所在地税务部门申报缴纳个人所得税;图(二)所示情形中的甲通常不需要向境内B企业所在地的税务部门申报缴纳个人所得税,而应根据具体情况,可能需要向A企业所在地的税务部门申报缴纳个人所得税。

尽管如此,新《税法》第8条就个人所得税缴纳做出了例外规定,即有下列情形之一的,税务机关有权按照合理方法进行纳税调整:……(三)个人实施其他不具有合理商业目的的安排而获取不当税收利益。

根据该规定,如果非居民个人间接转让中国境内企业股权且不具备合理商业目的,境内相关税务部门可能会依职权对相关股权转让行为进行调整和评估,进而要求非居民个人缴纳个人所得税。

三、相关案例及分析

由于新《税法》第8条的例外规定是2018年修订版的新增内容,且因新《税法》实施时间并不长,目前暂未查找到在新《税法》实施之后针对特殊情形征缴个人所得税的案例。

在新《税法》实施之前,出于税收法定原则的考虑,原则上在没有新《税法》第8条例外规定的前提下,地方税务部门对特殊情形下的纳税处理将没有明确的法律依据。尽管如此,我们从公开信息查询到,在此之前部分地方税务部门曾援引其他相关规定就特殊情形下的非居民个人征缴个人所得税。这些案例在一定程度上反映地方税务部门对特殊情形下的征税问题的关注,但由于在理论上存在争议,地方税务部门并未对此进行扩大适用。值得注意的是,我们在税务总局和相关地方税务局官方网站上